Como a mucha gente que llevamos algunos años dentro de este loco pero apasionante mundo de las startups, una de las preguntas que más a menudo me hacen es ¿Cómo valoro mi compañía?. Me he resistido a escribir sobre ello, ya que hay grandes artículos sobre el tema y es algo complejo de contar… pero creo que al menos puedo aportar mi punto de vista.

Como a mucha gente que llevamos algunos años dentro de este loco pero apasionante mundo de las startups, una de las preguntas que más a menudo me hacen es ¿Cómo valoro mi compañía?. Me he resistido a escribir sobre ello, ya que hay grandes artículos sobre el tema y es algo complejo de contar… pero creo que al menos puedo aportar mi punto de vista.

Es bastante más fácil y existen muchos referentes para valorar startups en fases posteriores, cuando ya están creciendo, facturan…etc pero ¿y en fase seed/semilla? ¿Cómo valoras una compañía mediante un análisis financiero que no factura o si lo hace no es con grandes cifras, que no tiene un producto maduro y empieza a recorrer la senda del crecimiento pero todavía no tiene métricas consolidadas?

Muchos opinan que una startup en fase semilla vale 0, ya que aún no ha probado su valor en el mercado… mientras que otros opinan que vale muchísimo dado su potencial. Y realmente ambas visiones son correctas… pero con matizaciones.

La realidad al final es que normalmente las startups están infravaloradas (no es muy habitual) o super-valoradas (más habitual)… pero que cualquier aproximación está matizada por una cosa: la absoluta incertidumbre del negocio.

PALABREJAS RARAS QUE ESCUCHARÁS AL HABLAR DE VALORACIONES DE STARTUPS

Como sabes el mundo es startup está fuertemente condicionado por el ecosistema USA y es habitual utilizar palabras que a muchos nos dejan al principio con cara de tontos. Así que voy a intentar contarte algunos términos muy habituales en este mundo:

- Rondas de inversión: los eventos en los que vas a buscar dinero, suelen tener varias fases: FFF (Friends, Fools and Family o entorno cercano) –> Semilla/Seed (con business angels) –> Serie A (con fondos de Venture Capital nacionales típicamente) –> Serie B,C,D (con fondos

- VC: Fondo de Venture Capital (no es lo mismo que el capital riesgo, que además del Venture Capital que invierte en fases o proyectos más “arriesgados” incluye Private Equity, fondos enfocados en generar crecimiento en empresas muy consolidadas)

- Valoración PRE-MONEY: Realmente es el equivalente a valoración a secas, e indica cuánto dinero vale tu startup ANTES de que consigas el dinero que buscas. Por ejemplo, si buscas 100K y opinas que tu empresa vale 500K, tu valoración PREMONEY es de 500K.

- Valoración POST-MONEY: De la mano del anterior, es el dinero que vale tu empresa sumándole el dinero que consigues al cerrar la ronda. En el caso anterior, tu valoración POSTMONEY sería 600K (500K Pre-money + 100K).

- Dilución: Es el “control” que pierdes a nivel accionarial de tu empresa cuando entran nuevos socios. Si hoy tienes el 100% y mañana entran dos socios y cada uno se queda con un 10%, te habrás diluido un 20%.

ALGUNAS IDEAS SOBRE VALORACIÓN

Antes de que hablemos de las diferentes técnicas de valoración, creo que es importante transmitirte algunas reflexiones sobre el tema, porque a menudo no sólo nos equivocamos en la valoración sino lo hacemos por los motivos equivocados.

- Separa la valoración de tu ego: Desgraciadamente más a menudo de lo que nos atrevemos a decir el tema de la valoración lo asumimos como un medidor de nuestro éxito. Como una cuestión de tamaño… cuando es un instrumento de nuestra empresa, nada más y nada menos. Y por tanto dedicamos meses a buscar una valoración que pensemos que nos refleja a nosotros y no a nuestra empresa (que es diferente). Así que recuerda que tu trabajo no es buscar inversores, sino clientes

- Tamaños de rondas: Al principio (y en mi opinión siempre) es mala idea hacer rondas faraónicas enormes que requieren muchos meses cerrar. ¿Por qué no partir la ronda en “fases”?. Aunque depende mucho del sector, en mi opinión deberías buscar dinero suficiente para aguantar 6-8 meses y dar el salto al siguiente nivel… y con esas métricas buscar la siguiente rondaY mi consejo es que siempre pidas algo más de lo que crees que vas a necesitar, dado que normalmente los gastos siempre son superiores de lo esperado, y los ingresos inferiores. ¿Cuanto? Pues quizás un 20-30% más, pero es más una apreciación personal basada en mi experiencia que una cifra sacada con un método científico.

- El perfil del inversor también determina la valoración… y el valor: Normalmente, cuanto más experimentado es el inversor con el que vayas a hablar, más se acabará ajustando la valoración…. lo que implica que te diluirás más. Eso es negativo, sin duda, pero hay que confrontarlo con otro factor: el valor que te puede dar un inversor experimentado es varias ordenes de magnitud mayor que el que aporta un socio sólo financiero. Así que sopesa ambas aproximaciones con todos los datos en la mano

- Cuantos más tangibles, mejor: Mi consejo es que intentes retrasar al máximo esa primera ronda para darte espacio para generar una tracción suficiente que respalde tu valoración, y que ofrezca la confianza necesaria a los inversores. Ya nadie invierte en powerpoints sino en las métricas correctas, y por este orden: ingresos –> usuarios –> sociales (concursos, medios…)

- Valor y valoración, primos hermanos: La clave es comprender que la valoración de tu startup tiene que estar “pareja” al valor que se crea en el proyecto… y entre ronda y ronda se deben justificar saltos claros y cuantitativos de valor. Míralo desde el punto de vista del inversor: si invierte en tu startup es porque espera multiplicar su inversión (entre otras cosas)… y el primer requisito para ello es que tu seas capaz de multiplicar el valor de la compañía. Si entre una ronda y otra no hay un salto cualitativo importante, los nuevos inversores seguramente dudarán de tu habilidad para crear ese valor.

- El impacto de una valoración alta: Una valoración alta puede comprometer el futuro de tu proyecto: aunque ahora estés muy feliz porque has conseguido convencer a 10 inversores para que aporten 200K a una valoración de 2M estando en fase semilla, lo más probable es que acabes de poner el primer clavo de tu ataúd: tal como se comenta en el punto anterior, tendrás que dar un salto cualitativo importante para conseguir la siguiente ronda… y ¿de verdad crees que serás capaz de justificar que tu empresa vale 4 o 5M en 6 meses un año? El camino está lleno de startups que han muerto por esto.

- ¿Cuantas rondas? Se suele decir que el número ideal de rondas es igual o inferior a cero… porque el diluirse hace que pierdas poco a poco el control de tu compañía, y que tengas que tratar con más gente, lo que aumenta la complejidad de gestión. Pero también es cierto que tener a bordo a gente experimentada en tu empresa es absolutamente clave para ir más rápido y mejor. Además, si estas orientado al exit tener a inversores experimentados es habitualmente la diferencia entre el “casi” y lograrlo (pero claro, depende mucho de lo que sea para ti el éxito)

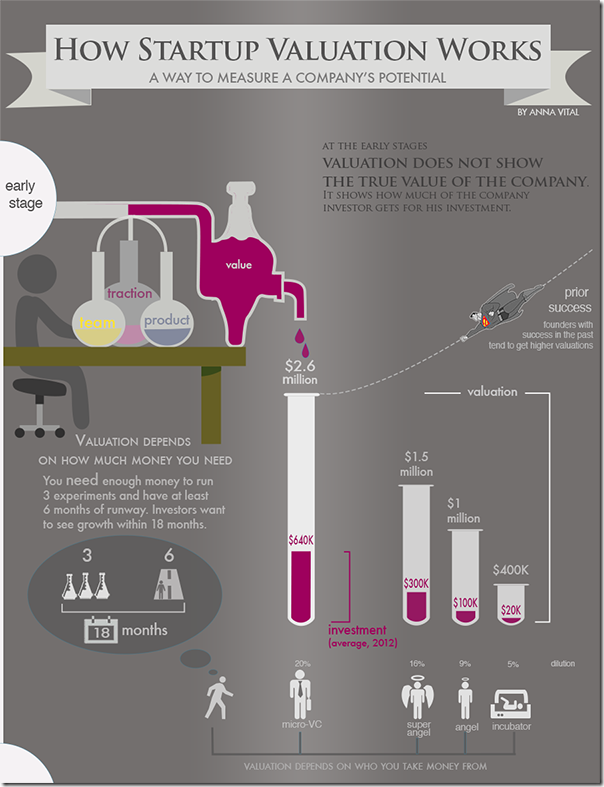

Y recuerda, es clave comprender (como vemos en el gráfico de más adelante) que:

En fases iniciales, la valoración no es una función del valor real de la compañía sino del potencial que tiene y sobre todo, del porcentaje que se cede a los inversores

|

DIFERENTES TÉCNICAS PARA VALORAR STARTUPS

Una de las cosas que más de cráneo traen a la gente del mundo “tradicional” es que piensan que las valoraciones de las startups son disparatadas (y a veces lo son)… pero el problema en su forma de enfocarlo es que no puedes valorar igual una compañía con años de historial, con un crecimiento estable (más o menos) que una empresa que crece de forma exponencial (o mejor, que potencialmente puede crecer así).

En este sentido como te puedes imaginar las técnicas tradicionales del mundo del M&A (mergers and acquisitions) no tienen sentido: ¿Cómo vas a aplicar descuentos de flujo de caja o múltiplos de EBITDA sobre una empresa que apenas factura y que crece un 20% mensual?… ¿va a seguir creciendo así? ¿cuanto va a facturar? ¿cual es su potencial?. Por eso te cuento algunas de las técnicas más usadas para valorar una startup:

- SOBRE BUSINESS PLAN

En mi opinión una pésima aproximación… porque normalmente los business plan no se cumplen. Se trata en descontar como ciertas tus previsiones de ventas y gastos sobre el plan de negocio, y creerte que dentro de 2 años estarás facturando esos 4M€… algo con lo que soy MUY escéptico. Aunque sin duda es algo que se hace en otros hubs de emprendimiento, en realidad no es tan habitual y sólo sucede con compañías que han demostrado un rendimiento tremendo (como Slack y en Silicon Valley) - POR DILUCIÓN

Se trata de analizar cuánto dinero necesito para llevar mi compañía a la “siguiente fase”, y confrontar esta cifra con la dilución máxima que estoy dispuesto a asumir (se recomienda habitualmente que por ronda nunca sea mayor de 10-20%).Al final se trata de comprender qué valor aporta mi proyecto en los 4 principales ejes que utiliza un inversor para valorar su inversión (equipo –-> modelo de negocio –> producto/tecnología –> mercado) e intentar encontrar la cifra que mejor lo representa dentro de ese rango. Uno de los mejores posts sobre el tema es el de Miguel Arias ¿Cuánto vale mi startup en fase seed?, y donde por ejemplo plantea que si necesitamos 100K en fase seed una valoración pre-money razonable puede ser entre 400K€ y 900K€ más o menos.

- POR RUN RATE

Cuando ya estamos facturando es todo mucho más fácil, porque podemos hacer una aproximación más financiera a la valoración, aunque sinceramente creo que es complejo este enfoque porque si hay algo seguro en el ciclo de vida de la startup es la incertidumbre, y el hecho de que este mes hayas facturado 10.000€ no quiere decir que vayas a facturarlos el que viene.En cualquier caso, la idea es identificar el run rate, que es el rendimiento financiero de tu empresa previsto en un periodo de tiempo (por ejemplo 1 año) y eso multiplicarlo por un factor que matice la oportunidad (habitualmente 8>). Como en este ejemplo, si tenemos un rendimiento (no facturación) de 15.000€ al mes (poco habitual en startups seed), podríamos extrapolar un rendimiento de 1 año de 180.000€ (=15.000€ x 12). Sobre esta cifra aplicaríamos un multiplicador 8, tendríamos una valoración de 1,440M€

- POR SEMEJANZAS

Se trata de llegar a una cifra de valoración buscando compañías con un perfil similar al tuyo (por sector y madurez, por ejemplo), y tras hacer ese análisis llegar a una horquilla de valoración basada en el precio pagado en operaciones anteriores por start ups parecidas… y sobre esos números decidir en que punto nos situamos, utilizando para matizarlo lo comentado anteriormente (equipo –-> modelo de negocio –> producto/tecnología –> mercado). Eso si, seamos sensatos y comparemos peras con peras: no tiene ningún sentido comparar tu empresa con la primera ronda que realizó en Tel Aviv o Silicon Valley el líder del sector.Mi consejo es que acudas a Startupxplore y te dediques a buscar startups de tu sector y trabajes como punto de partida con sus valoraciones. También puede ser buena idea que hables con gente del entorno que tenga experiencia en el sector (las aceleradoras de startups aquí pueden ayudar muchísimo), y les preguntes qué valoración opinan que es correcta para tu startup… pero ojo, que conozcan el proyecto.

- POR INVERSIÓN PROPIA

Una técnica de valoración que estaba de moda hace unos años para startups en fases MUY iniciales, pero que ya no se usa demasiado, básicamente porque al final es una forma de hacer ingeniería inversa hasta llegar a la valoración que quieres. Se trata de calcular lo invertido en el proyecto, a precio de mercado, y luego meterle un factor de corrección que matice la oportunidad.Por ejemplo, si has invertido un año en tu startup (1.800 horas, a un precio de mercado de 40€/h), has gastado 10.000€ en diversos proveedores y además has comprado equipamiento por valor de 3.000€… se podría argumentar que lo que te has gastado (13.000€) + tu coste de oportunidad (1.800horas x 40€/hora=72.000€ , o lo que habrías ganado si no estuvieras haciendo esto) serían 85.000€. Si usamos un factor de corrección de 1,5 que indica que la oportunidad es interesante, podríamos partir de una valoración de 127.500€.

- MERCADO

Seguramente la más sensata, se basa en un dicho popular: “Las cosas valen lo que la gente está dispuesta a pagar por ellas”. Si hay 3 inversores dispuestos a invertir 200K€ entre todos a una valoración de 1,5M€, seguramente sea porque para ellos tu startup vale 1,5M€.

¿Cual debes usar? Pues en mi experiencia, la realidad es que todas las anteriores son una forma de justificar o de llegar a una valoración de mercado (la técnica 6), pero ante la duda a mi la que más me gusta es la técnica 2 (es decir, por dilución).

¿Todavía con ganas de mas? Aquí os dejo uno de los posts clásicos más interesantes respecto a cómo enfocar la estrategia de inversión de tu startup: How to Develop Your Fundraising Strategy de Mark Suster

¿QUÉ OPINAS?

Imagen: young confused businessman by Shutterstock

Also published on Medium.

Pingback: ¿Cómo se valora una startup y qu&...

https//www.youtube.com/watch?v=vjke4TzZW94&noredirect=1

La mejor es la 6, pero mejor ponerle un precio de salida alto :P

Si le pones un precio de salida alto, y e induces al comprador a pensar que incrementará su precio pronto, rápido y mucho, pues ya tienes una burbuja ecª.

Y si cambias la palabra inducir por engañar, ya ves dónde estamos y dónde están los “inductores”.

Saludos.

Hola Luis,

Eso no es una burbuja: una burbuja es cuando los inversores están invirtiendo en algo que no entienden dejándose llevar por la euforia del mercado… y eso te puedo asegurar que pasaba en el año 2000 pero que ahora no sucede.

Te recomiendo que leas https://medium.com/@davemcclure/bubble-my-ass-some-unicorns-might-be-overvalued-but-all-dinosaurs-gonna-die-fb0ce311a7bd

Para cualquier empresa, lo que vendes es el pasado y lo compran es el futuro !!!

Sabias palabras

Totalmente de acuerdo con el punto #6, los clientes son el corazón de cualquier modelo de negocios, “la venta depende del consumidor”, comenta Fernando Lelo de Larrea, socio director de Venture Institute.

Considero cuánto mejor se comprenda a nuestro target, mejor será para el diseño e implementación del modelo de negocios.

Luis Arnal, director general de Insitum, una consultora en innovación, considera que el análisis del consumidor debe abarcar cuatro dimensiones: qué piensan, que sienten, hacen y usan.

totalmente de acuerdo ya que nos enseña un poco de las empresas de las ventas y mucho mas

Muy importante los puntos referentes a las técnicas más usadas para valorar una startup, ahora todo lo tengo más claro. Que todo sea para ayudar a la inversión

Fantástica recopilación de métodos, todos muy útiles y ciertamente empleados. Pero me preocupa que no se mencione ni una sola vez la palabra “beneficio”.

Percibo que no es importante, porque crees que la bondad de la inversión vendrá vía plusvalía y no de dividendos (beneficios).

¿no es una característica de las burbujas? ¿No crees que estamos creando una?

¿son las startups las únicas empresas a las que no importa ganar o perder dinero?

Claro que si alguien lo compra a un precio, será que lo vale, ¿no?

Yo creo que no.

Insisto en que es un post muy bueno, por relejar la realidad. Felicidades!!

Hola Luis,

Por definición las startups suelen operar con modelos de negocio donde no prima el beneficio a corto plazo en favor de la escalabilidad y los beneficios futuros (muy superiores), por lo que la rentabilidad pura financiera a dia de hoy no suele ser una de las mejores formas de evaluarlo, esa es la estrategia apropiada para analizar negocios incrementales y el business as usual, no negocios exponenciales en sus primeras fases.

La palabra clave, que sí se menciona claramente, en este tipo de negocios es “tracción”… que a menudo incluye clientes o beneficios, pero no únicamente: la diversidad de modelos de negocio hacen que algunos (por ejemplo los marketplace/freemium) difieran la rentabilidad al futuro.

Y respecto a las plusvalias vs. dividendos o lo del precio justo, se trata de comprender en lo que estás invirtiendo: si entiendes las matemáticas de la inversión, el jugar a dividendos en un producto de inversión como las startups es una mala idea…. y por supuesto me parece genial que disientas, la inversión en startups no es para todo el mundo y seguramente si buscas dividendos seguramente para ti tenga más sentido otro tipo de operaciones más tradicionales estilo bolsa/IBEX35 y no las startups (este es un terreno de alto riesgo y alto retorno potencial).

Estupendo. 1a. Vez q consigo una aproximación para invertir en startups

Motivante para invertir en buenos negocios que a futuro entregarán buenas respuestas.

Muy buen artículo detallado y sin rodeos, ejemplar como punto de partida para una buena valoración realista.

Excelente post, por lo detallado del mismo. Coincido en que la técnica 6 (Mercado) es la más “sensata”…pero seguramente será más interesante si ese inversor tiene la suficiente INTUICIÓN como para valorar nuestro startup. Hay personas que ven potencial donde otras no…a veces se confundirán, pero cuando aciertan suelen hacerlo a lo grande. Muchas gracias por esta valiosa información.

Muchas gracias por el artículo. Las valoraciones siempre son complicadas, pero creo que como mínimo se debe tomar un x2,5 ventas del año para ser algo realista. Si el proyecto no está en un modelo de ventas sostenido, se puede ser más generoso, pero se debería demostrar algo de tracción sustancial un crecimiento mensual de al menso el 30%. Con estos datos se puede valorar una empresas sin miedo. Pero para cualquier inversión, más que la valoración, lo importante es tener claras cuales son las condiciones de éxito de la inversión. Es decir, poner muy claro que al cabo de dos años hay que llegar a unas ventas de X o a unos registros de usuarios de Y y si no se consigue tener claras las penalizaciones.

Un saludo.

Directo y sencillo, muy buen artículo! Felicidades!

Pingback: Ha llegado el momento de preguntarte: ¿cuánto vale mi startup? – Blog Minerva

Pingback: Startupxplore Blog – El blog para startups e inversores - ¿Cuánto vale tu startup? Seis criterios para calcularlo

Opino lo mismo: “Eso no es una burbuja: una burbuja es cuando los inversores están invirtiendo en algo que no entienden dejándose llevar por la euforia del mercado..”

Efectivamente es así, en la economia una burbuja es cuando los inversores, llevados por la avaria y la pérdida de referencias económicas válidas, invierten capitales en emprendimientos que por lógica o racionalmente no se harían. Esto es distinto.

Pingback: Programa Minerva | ¿Cuánto vale mi startup?

Pingback: ¿Cómo Se Valora Una Startup Y Qu&...

Buenos dias señor Megias,

Yo estoy creando una nueva sociedad Medtech basada en un nuevo dispositivo medico que ha sido patentado.

La creación del prototipo estimamos que pueden ser unos 350k CHF. Los test médicos en el hospital alrededor de unos 150k CHF de los cuales el estado nos financia el 50%.

El capital para la creación de la empresa es de 20.000 CHF

Hay un bussines angel que quiere entrar ya en la empresa antes de los test medicos.

El me está preguntando qué le diga el valor que yo estimo de la empresa para meter capital pero yo no sé qué responderle.

Podría usted darme su opinión sobre la situación ?

Muchas gracias

En relación a esto hay cosas a considerar, pienso que cuanto más tiempo exista la empresa, cuanto más se podrá utilizar sus antecedentes fiscales para predecir los ingresos futuros. Obviamente, el pasado no siempre es el mejor predictor del futuro. Sin embargo, ninguna prueba es mejor que nada (para los inversores).

Me están gustando todos tu artículos del blog, me que quedo por aquí para seguir aprendiendo.

Gran articulo, es siempre complicado la valoración.

Pingback: En qué consiste la dilución y por qué puede no ser tan mala

Pingback: Calculadoras para Startups – Manuel García

Buen articulo sr megias saludos !

Pingback: Cómo hemos valorado SumaCRM para conseguir inversión FFF – My Blog

La verdad muy útil el artículo para quienes estan interesados en la valoración de startups, y si es cierto que el ego puede ser un problema en la gerencia, nublando la visión de muchos con capacidad.

Pingback: start (it) up – Juan Tatay Galvany